GELD & EN ZIJN INVLOED OP DE ECONOMIE.

Een fundamentele beschouwing over crisisoorzaak.

Abstract.

Geld is ruilmiddel en doel op zichzelf. De geldhoeveelheid verandert. Onbeheerste geldtoename

veroorzaakt chaos en tast het welvaartscheppend vermogen aan. Het doel op zichzelf overschaduwt de

functie van ruilmiddel en leidt tot geldgroei op een schaal die de wereld nog niet eerder heeft beleefd.

Bij het volume van derivaten transacties – handel in geldproducten – verbleekt de wereldhandel in goederen en diensten.

Deze geldhandel is een wezenlijke bedreiging voor de productie van goederen en diensten en dus voor

de welvaart. Zij ondermijnt het vertrouwen in het ruilmiddel en is een voedingsbodem voor crisis.

Belasting op derivatenhandel biedt een uitweg.

1. Inleiding.

Sinds het begin van de ‘kredietcrisis’ in 2008 sukkelt de economie. Talloze economen hebben zich

over de oorzaken uitgelaten en remedies gesuggereerd. Vaak in tegengestelde zin en tot nu toe zonder

veel succes. Hans Labohm die al in 2003 een lezenswaardig artikel schreef over een reeks bedreigingen(1),

gevolgd door een artikel in 2008 over de intussen ingetreden crisis(2), belichtte daarin de rol van de

financiële instellingen in reactie op veranderende regelgeving. Hij wees o.a. op de ontwrichtende gevolgen

van de verruimde kredietverlening, waarin de Verenigde Staten voorop liepen. In een derde artikel richtte

hij zijn pijlen vooral op maatregelen van de Europese Unie(3).

Ter linkerzijde schreven andere economen over dezelfde of nog andere factoren die de welvaart beïnvloeden.

De aangedragen remedies lopen uiteen. Goede raad blijkt moeilijk te verkrijgen.

In de beschouwingen wordt weinig of geen aandacht gegeven aan de veranderde betekenis van het geld. Dat is

merkwaardig omdat geld nu eenmaal een centrale rol speelt bij de productie van goederen en diensten en de

transacties daarin. De sterk veranderde betekenis van dit ruil- en oppotmiddel, moet grote invloed

hebben op die transacties, d.w.z. op onze welvaart.

Los hiervan is er een tweede dynamiek in de samenleving: de vernietiging van bepaalde vormen van werk

door technische ontwikkeling. Die is van alle tijden evenals de discussie er over. Omdat arbeid en het

bijbehorend loon dè wijze was waarop de samenleving de distributie van de welvaart over de bevolking

regelde, was onbalans tussen de werkvernietiging en het scheppen van nieuw werk vaak de oorzaak van

maatschappelijke onrust. Deze veranderingsfricties losten zich op den duur op door de opkomst van nieuwe

vormen van betaald werk. Voorts kwamen er om de onrust te beperken werkeloosheids- en andere uitkeringen

die in de tussenperiode de narigheid mitigeerden. De huidige onbalans kon wel eens van

ernstige aard zijn. Enerzijds door de snelheid waarmee nieuwe technische innovaties doordringen

en anderzijds door de grootte en vergaande strekking van de nieuwe technieken. Die bereiken niet slechts

enkele segmenten van de maatschappij, maar grijpen aan op vrijwel alle activiteiten.

Deze distributie kwestie blijft in dit artikel buiten beschouwing.

2. De historische ontwikkeling van de rol van geld.

Bij de overgang van jagen en verzamelen naar een producerende – landbouw en vervaardigde producten –

maatschappij werd ruilhandel omslachtig. Men experimenteerde met een tussenruilmiddel, geld, in de

vorm van schelpen, steentjes, zout e.a. Die waren onhandig omdat de hoeveelheid niet vast lag. Een

tussenruilmiddel moet, wil het praktisch zijn, niet gemakkelijk zijn na te maken of bij te vinden.

Eeuwen lang gebruikte men daarom wereldwijd goud. Ook daarmee kon geknoeid worden. Het moest bij

transacties worden gewogen en de samenstelling gecontroleerd. Volgens Wikipedia was Alexander de

Grote de eerste die gouden munten van een stempel voorzag, waarmee de overheid een hoeveelheid-

en waardegarantie aan het middel verbond(4).

In de ontwikkelende wereld garandeerden overheden door hen uitgegeven biljetten door hun opdrukwaarde

in goud aan te houden. Dat kon desgewenst voor zulke biljetten worden ingeruild; de zgn. ‘gouden standaard’.

Zo lang de groei van de goudvoorraad gelijke tred hield met de groei van de economie kon navenant papiergeld

worden bijgedrukt. Maar toen de economie sneller groeide, ontstond een tekort aan geld wat het maken van

transacties remde en dus de economische ontwikkeling hinderde. Dit leidde tot het besluit van de industrielanden

de gouden standaard te verlaten en de papiergeld hoeveelheid evenredig aan de economie te laten groeien. Zo

lang ‘de economie’ gemeten wordt naar de reële hoeveelheid goederen en diensten en de bevolking zijn

overheid vertrouwt, is daar dunkt mij niets mee mis.

Ook tegenwoordig vinden nog grote transacties plaats van goederen, bv. olie of graan, tegen andere goederen.

Die nemen dan de plaats in van geld, al worden hoeveelheden meestal in hun geldswaarde uitgedrukt. Hierbij wordt

de op dat moment bestaande verhouding (goederen : geld) niet gewijzigd. Later zullen we zien wat het gevaar is

bij transacties waar een relatie met reële goederen of diensten ontbreekt.

De derde en meest voorkomende transactie vorm is die m.b.v. lening en krediet. Stel A wil aardappels van B kopen. Hij betaalt niet direct, maar geeft een schuldbekentenis, waarmee B genoegen neemt. Meestal wordt daarbij een rente overeen gekomen. B wil van C landbouwwerktuigen en kunstmest kopen en ‘betaalt’ die uiteraard met instemming van C – die eveneens vertrouwen heeft dat A zijn verplichtingen zal nakomen – met de schuldbekentenis van A. Hier zien we dat de schuldbekentenis, zo lang de partijen vertrouwen hebben in A, de rol van geld krijgt; uiteraard wanneer dat vertrouwen niet tot die drie personen beperkt blijft. Particulieren scheppen zo geld zonder dat de overheid daarvoor toestemming gaf. In feite is dit niet anders dan handelen m.b.v. geld in de vorm van door de overheid gedrukte en uitgegeven bankbiljetten. Het verschil is dat men in het ene geval vertrouwen moet hebben in A en in het andere geval in de overheid. Een voorbeeld van deze gang van zaken en de beïnvloeding van het Nationaal Product is gegeven in Appendix A, 'Bankieren'.

Banken hebben krediet verstrekking als reden van bestaan. Zo lang de klanten ‘geld op de bank’ hebben,

al of niet direct opvorderbaar, rekent de overheid c.q. de centrale bank dat samen met het totaal van

de bankbiljetten tot de ‘geldhoeveelheid’, zie boven.

Lang geleden ontdekten bankiers al dat hun clientèle betrekkelijk weinig van hun vorderingen

opvragen. Veel vaker rekenen die onderling hun transacties af door overschrijving van banktegoed van de

ene naar de andere rekening. (Destijds ging dat via wissels uitgegeven op goud deposito’s.) Dit bracht

banken er toe banktegoed uit te lenen. Hiermee werd risico genomen. Indien allen die een vordering hebben

nu tegelijk hun goud of baargeld zouden opvragen, zou de bank niet meer aan zijn verplichtingen kunnen

voldoen en failliet gaan. In Nederland geldt de Rabo Bank als veilig. Maar hoe veilig is veilig? Op 2

november 2013 berichtte de NRC dat die instelling op elke 5 cent eigen bezit 95 cent heeft uitgeleend

(= krediet verstrekt). De krant vermeldt ook nog “Nederlandse banken zijn over het algemeen beter

gekapitaliseerd dan veel andere Europese banken.” Hieruit blijkt dat de ‘betrouwbare’ heer A in het

voorbeeld in Appendix A een gewone Europese bankier voorstelt. Voor de overheden houden de centrale

banken toezicht. Een bank mag niet te veel risico nemen. In Europa ligt een deel van het toezicht bij

de Europese Centrale Bank.

Zelfs met die, op het oog lage, dekkingsgraad komt het nauwelijks voor dat een bank door te veel

opgevraagde vorderingen in moeilijkheden komt. Met deze methode scheppen de banken geld net als A in

het voorbeeld hiervoor. En deze extra geldhoeveelheid is beduidend groter dan die van de door overheden

uitgegeven bankbiljetten. Maar zij is wel redelijk goed bekend en wordt bij verstandig – is vertrouwen

gevend – beleid ingecalculeerd bij het vaststellen van de toegelaten geldhoeveelheid, die een afspiegeling

moet zijn van de reële goederen en diensten transacties, d.w.z. de omvang van de totale economie.

Veel van het hiervoor beschrevene en nog veel meer interessants over geld is te lezen op de geciteerde

Wikipedia webstek ‘geld’(4).

3. Derivaten.

Een nieuwe factor in de geldeconomie is de opkomst van het verschijnsel financiële derivaten. Dat is een

kansspel waarin het vermoeden van een (prijs)ontwikkeling in de toekomst en de waarschijnlijkheid daarvan

de transacties bepalen. Zie Appendix B.

Verzekering tegen calamiteiten is al een heel oude vorm van een derivaat. Hier wordt bijv. de kans dat

een huis verbrandt in een bepaalde periode en de huidige waarde verdisconteerd in een premie. De verzekeraar

legt daarop een winstmarge, waardoor verzekeren geen nulsom spel meer is. De verzekeringnemers allen bij

elkaar zullen verliezen en de verzekeraar wint. Toch is het i.h.a. raadzaam een dergelijke verzekering te

sluiten, omdat indien een ongeluk zich voordoet, de toegebrachte slag voor de huisbezitter te groot zou zijn

om te dragen.

In de laatste decennia verzonnen financiers, i.h.b. de banken steeds meer derivaten, waarvoor zij net als

de traditionele verzekeraars een zodanige premiestelling hanteren, dat zij er met een flinke waarschijnlijkheid

op zullen verdienen. Bekend werden indertijd de opties op aandelen. Op soortgelijke manier zijn derivaten bedacht,

niet op concrete aandelen, maar op beursindices, op maïsoogsten, op olietoevoer, op groothandel omzetten, op

gebundelde hypotheken, op staatsleningen, op derivaten (!) en op wat je verder nog maar bedenken kunt.

De opkomst van de derivaten op een schaal zoals wij die thans zien, is van invloed op het evenwicht tussen

geldhoeveelheid en de omvang van de economie.

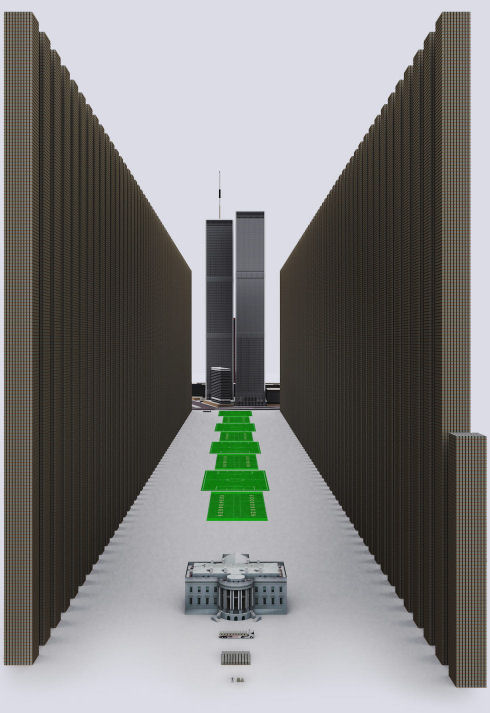

DEMON.OCRACY.INFO publiceerde onlangs op zijn webstek(5) – die overigens ook verder de moeite waard is – een leerzaam stuk: “Derivatives: the Unregulated Global Casino for Banks”. Daarin wordt aan de hand van indringende plaatjes allereerst een indruk gegeven van wat ‘veel geld’ wil zeggen. (Let op de eenheden. Amerikanen zeggen billion tegen een miljard = 109. En trillion tegen een biljoen = 1012.) De conclusie is dat de 9 grootste Amerikaanse banken samen een derivaten verplichting zijn aangegaan van 228,7 biljoen dollar. Dat is ruim drie keer de totale wereldeconomie. Het artikel brengt met een aardig plaatje in beeld welke waarde die derivatenmassa heeft, kijk maar.

De wereldeconomie heeft een omvang van ca. 70 biljoen $. |

Bedenk, dat uitgeven en handelen in derivaten niet tot deze negen banken beperkt is. Er zijn in Amerika nog meer

banken. Londen, Hongkong, Singapore, Zürich, Amsterdam… hebben allen ook grote spelers in het veld en provincies,

gemeenten, woningcoöperaties en zelfs universiteiten hanteren derivaten om zich tegen schade in te dekken

(en misschien een winstje te maken?). Een natte vinger schatting levert voor de wereld als geheel derivaten

posities op die samen zo’n tien maal de wereldeconomie overtreffen. Die dingen zijn verhandelbaar met als gevolg

dat tegenwoordig de geldstromen over de wereld een aantal malen die behorend bij transacties in echte goederen en

diensten overstijgen.

De hamvraag is nu: wat betekent dit voor de balans tussen geldhoeveelheid en het totaal van goederen en diensten?

M.a.w. heeft dat evenwicht nog betekenis, of is de hoeveelheid geld vogelvrij?

Die vraag is van cruciale betekenis. Uiteraard voor overheden die zich tot taak stellen bij het toestaan van geldvermeerdering aan te sluiten bij de grootte van de economie. Maar uiteindelijk ook voor de bevolking als geheel, nl.: het vertrouwen in de waarde van geld. In hoeverre weerspiegelt een som geld de ruilwaarde tegen producten van levensbelang en in hoeverre alleen het vermogen om fictieve producten als derivaten te kopen? Gegeven het feit dat het wereldwijde derivatenreservoir qua geldswaarde de werkelijk aanwezige en verhandelbare producten en diensten tien of meermalen overtreft, geen onbelangrijke kwestie!

4. Wat is nu nog de waarde van geld?

Bij de vraag naar de waarde van geld betrekken economische beschouwingen dat op verschijnselen van deflatie en

inflatie. Bij inflatie betalen producenten van goederen en diensten vandaag meer dan gisteren aan hun werknemers

voor dezelfde prestatie. Consumenten die vandaag over meer geld beschikken zijn bereid meer dan de vorige dag te

betalen voor dezelfde producten; het geld ontwaardt. Deflatie is het omgekeerde proces. Een overheid kan inflatie

aanzetten bv. door meer bankpapier te drukken, of meer met krediet te betalen dan zij aan belasting int. Maar hoe

staat het met de geldschepping door kredietverstrekking van de banken?

Geld heeft nog een andere rol, reservevorming. Ook die hangt af van de mate waarin men er op vertrouwt dat

een bepaald geldbedrag in de nabije toekomst goed zal zijn voor om en nabij dezelfde hoeveelheid product als op

dit moment. Zonder dat vertrouwen is sparen of aanhouden van financiële reserve te riskant. Men gaat geld mijden

en valt terug op de oude ruilhandel en betaling in natura. Met gevolg dat de totale economie vrijwel stagneert.

Neemt het vertrouwen in geld af? Het antwoord op die essentiële vraag is ‘ja’ en ‘nee’. Op de gebruikelijke

manier bekeken is het antwoord 'nee'. De inflatie in het relevante deel van de wereld is laag, dus voor

transacties in goederen en diensten is geld en krediet een handig ruilmiddel. Voor wie geen reden ziet dat

die toestand snel drastisch zal veranderen blijft ook sparen en reserves in geld aanhouden rationeel.

Er is evenwel niet zoiets als vrij zwevend stabiel vertrouwen. Er moet een fundament zijn, waarop

dat vertrouwen berust. Publiek en regeringen letten daarvoor vooral op de gang van zaken zoals tot nu

toe. Voor ontwikkelingen die bestaand fundament ondermijnen is te weinig aandacht. De derivatenhandel

is zo’n ondermijnende kracht.

Aannemend dat de wereldwijde handel in derivaten met de erbij behorende geld- en kredietstromen tien keer zo

groot is als de som van alle transacties betreffende gewone goederen en diensten, zou men zich kunnen

voorstellen dat die activiteit geïsoleerd op een andere planeet plaatsvindt. Een bezigheid voor de

‘happy few’ los van het gewone leven. Het bijbehorende geld bestaat uit bankkredieten, De producten

waarin wordt gehandeld zijn derivaten. Omdat derivaten oneindig kunnen worden bijgemaakt zal ook de

kredietverstrekking, indien ongereglementeerd, parallel ermee oneindig groeien. Niet erg op zo’n andere

planeet, maar de werkelijkheid is anders.

Op vele manieren is de fictie-handel met de daagse werkelijkheid verbonden. Indien een segment van de

derivatenhandel elite zou besluiten een deel van zijn kredietvermogen van derivaten naar gewone goederen

en diensten transacties te verleggen, er bedrijven mee op te kopen, of regeringen leningen te verstrekken,

dan zou de gewone economie de gevolgen merken. Pompt men zo 10% van het geld en de kredieten die nu in de

derivatenhandel omgaan in de gewone economie, dan halveert van de ene op de andere dag de koopwaarde van

het geld. Die 10% is nl. gelijk aan het Nationaal Wereld Product. En er is geen reden om aan te nemen dat

die goederen en diensten en de handel er in tegelijk twee keer zo groot worden. Het zou dus betekenen dat

er voor die transacties twee keer zoveel geld beschikbaar is. M.a.w. een inflatie van 100%. Met hommage aan

Annie Schmidt: de geldelite hoeft maar even ‘zo’ te doen en we zijn allemaal straatarm.

Dit denkbeeld mag onrealistisch zijn, maar er zijn vele andere manieren waarop de harde economie met

de fictiehandel verknoopt is. En door de tien keer grotere omvang van de laatste over de eerste, betekent

een rimpel in het ene circuit een tsunamie in het andere. Wanneer het besef daarvan doordringt kan het

niet anders dan dat de basis afbrokkelt, waarop het vertrouwen in geld als ruilmiddel voor goederen en

diensten of als appel voor latere dorst berust.

Tot regeringen en een groot deel van het publiek lijkt dat niet erg door te dringen. Maar vroeg of laat

wordt het een serieus gevaar, waarbij vergeleken een niet al te forse, door een regering ingezette inflatie,

in het niet valt.

In de financiële wereld beseft men het wel. Al vele jaren heerst in de VS en bijbehorende

industrielanden een lage rente. Rente ≈ 0 betekent dat men, mits verkerend in de juiste kringen,

kosteloos aan geld kan komen. Dat kan alleen, als dat ruilmiddel voor de geld- of kredietverstrekker

geen waarde heeft. Zonder begrenzing van de kredietverstrekking betekent dat een onbegrensde groei van

de geldhoeveelheid. Er zijn dus personen en instituties – en dat zijn niet de minst invloedrijke(!)

– voor wie geld geen waarde heeft, die over net zo veel kunnen beschikken als zij willen. (Terwijl de

rest van ons bij geld nog steeds denkt aan de goederen en diensten die men ervoor kan kopen.)

Hiermee is duidelijk dat geld voor de genoemde elite ‘waardeloos’ is. En in waardeloos spul hoef je

geen vertrouwen te hebben. In die regionen is het antwoord op bovengestelde essentiële vraag dus 'ja'.

Dat is een ernstige aantasting van fundament waarop het algemeen vertrouwen berust!

Voor een regering als de onze die door de publieke opinie gedrongen wordt zijn huishouding op orde, of

zoals dat heet, het begrotingstekort binnen grenzen te houden, grenzen die, al weer met een natte vinger,

moeten corresponderen met de werkelijke groei van de economie, is dat een essentiële kwestie. Telt men nl.

de derivatenhandel eenvoudig op bij de overige transacties, dan is de economie tien keer zo groot. Aannemend

dat Nederlandse instellingen evenredig met andere spelers in de derivatenhandel meespelen. Een begrotingstekort

van 3% wordt er dan een van 0,3%. Het zou alle discussies over kwesties waarover het tegenwoordig bij het

sluiten van een regeerakkoord gaat, overbodig maken.

De incorporatie van de derivatenhandel in de economie, bijvoorbeeld in de berekening van het Nationaal

Product zou de overheid verleiden tot meer uitgaven. En omdat die toevoeging de ongebreidelde groei ervan,

de som, eveneens ongeremd zou doen groeien, kunnen die uitgaven hetzelfde doen. Dat zou catastrofaal zijn.

Alleen al daarom mogen derivaten niet beschouwd worden als goederen of diensten. Toch is er handel in.

Handel die in geld of het equivalent, krediet, plaatsvindt. Hetzelfde ruilmiddel als dat wat gebruikt

wordt voor de transacties in reële goederen en diensten! Dat betekent, zoals in het voorbeeld hiervoor

getoond, een aanhoudende bedreiging voor de prijs ervan.

Derivaten zijn zonder andere restricties die ongecontroleerde geldvermeerdering reguleren een vrijbrief voor geldschepping. Tegenover een schuld staat immers een ‘goed’, nl dat derivaat, dat overal verhandelbaar is? En dat het enorme geldreservoir in die branche een gevaar voor onze economie is, moge uit het bovenstaande duidelijk zijn. Per slot zijn de onderliggende waarden, de derivaten, niet anders dan een kansspel. En hoe slim de derivaatproducenten hun waar ook mogen berekenen, zodat zij er met grote zekerheid goed aan verdienen, eens keert de kans. En ook indien dat slechts een rimpeltje geeft…

Wij leven dus in een vruchtbaar klimaat voor een aanhoudende crisis.

Beperking van de handel in derivaten zou de koppeling tussen de reële economie en geldhandel verkleinen. Het bijbehorende geld- of kredietvolume zou slinken. Bovendien zou het de aantrekkelijkheid van de aanmaak van derivaten verminderen, waardoor het volume afneemt. Dat mes snijdt dus aan twee kanten. Het zou de fundering van het vertrouwen in het universele ruilmiddel versterken. Beperken van de derivatenhandel is daarom noodzakelijk. Zonder succesvolle beperking balanceert de economie voortdurend op een dun koord boven een peilloze afgrond.

5. Terugdringen van de handel in derivaten.

Hier en daar is er een vaag vermoeden dat de kredietverstrekking gevaarlijk is. Omdat banken de voornaamste

instellingen zijn die met krediet geld kunnen scheppen zint men op regels of aanscherping daarvan die het uit

niets aanmaken van geld door hen aan banden leggen. De vraag is echter in hoeverre dat natte vingerwerk is?

Hoe telt men bij het reguleren van de geldhoeveelheid de waarde van ficties als derivaten? In hoeverre mag

een derivaat als een ‘goed’ en als een ‘bezit’ gelden? Het is een verhandelbare eenheid, waarvoor mensen en

instellingen bereid zijn te betalen. Maar als dat letterlijk wordt genomen, rechtvaardigt het een uitbreiding

van de geldhoeveelheid met een factor tien boven die welke nodig is voor de facilitering van de transacties

in gewone goederen en diensten. En niets belet een verdere groei. Groei in een sector die geen hongerige

magen vult. De maatregelen die vanwege de vage vermoedens genomen of overwogen worden zijn verre van toereikend.

Die betreffen in hoofdzaak de risico’s die de banken zelf zouden lopen. Voor het gigantische economische fictie

circuit is dat een onnozele versimpeling. Dat de Rabo Bank met zijn verhouding 5 : 95 eigen kapitaal en

uitstaande kredieten veilig geacht wordt, is in dat verband een lacher. Het gaat niet om het gevaar dat

Rabo klanten lopen! Het gaat om het gevaar dat al dat vrij boven ons aller hoofd rondklotsende geld vormt!

Derivaten verbieden is geen optie. Er zijn te veel derivaten die een nuttige verzekeringsfunctie vervullen.

Het zou een gigantische en waarschijnlijk onoplosbare opgaaf zijn om telkens van een derivaat innovatie vast

te stellen of die algemeen nut dient of niet. Bovendien is er ook nog de universele menselijke goklust om

rekening mee te houden.

Maar tussen zonder restricties het fabricaat van derivaten en de handel er in toelaten en het allemaal

verbieden zijn er andere mogelijkheden. Mogelijkheden die de behoefte aan en de handel in die dingen verminderen.

Een daarvan is belasting heffen op de handel. Het is onlogisch dat men bij het kopen van een product

6 of 21% BTW moet betalen en bij het kopen van een derivaat niets. Nog gekker is het dat in ons land tegenwoordig

op een nuttig derivaat als een brand- of autoverzekering wel verzekeringsbelasting geheven wordt, maar op een

optie op aandelen of verlaging van de rentestand niet.

Belasten van derivaten handel is daarom een voor de hand liggend middel tot beperking.

De derivatenhandel is internationaal. Wellicht zijn er onderdelen die met succes in Nederland kunnen worden

aangepakt, maar voor het merendeel geldt dat het alleen maar kan, wanneer er tussen de belangrijke landen

overeenkomstige afspraken worden gemaakt. De regering zou zich daarvoor volop moeten inzetten. Alleen

indien wij op dat punt vooruitgang boeken, zullen wij er in slagen de fundering van het vertouwen in de

economie en zijn smeermiddel, het geld, te verstevigen en het gevaar van een algehele crisis te bezweren.

Er zijn hindernissen die het maken van dergelijke internationale afspraken in de weg staan. In

internationale instellingen waarin zulke maatregelen aan de orde zouden moeten komen als het IMF en de

BIB, of in informele doch invloedrijke gremia als het World Economic Forum spelen de aanvoerders van het

derivaten wereldrijk een grote rol. Zij zullen zich niet zonder slag of stoot neerleggen bij beperking van

hun negotie. Een IMF bijeenkomst met belanghebbende deelnemers buiten de deur, zou vermoedelijk wegens

gebrek aan quorum ongeldig zijn. Het is dus geen eenvoudige opgave, maar het moet wel. Onze welvaart

hangt ervan af.

Het derivaten circus zo te reduceren dat de bijbehorende geldstromen kleiner zijn dan nodig voor de

transacties in gewone goederen en diensten is het uiteindelijke doel. In hoeverre wij dat met geleidelijk

oplopende belastingen op de handel zullen bereiken is niet zeker, maar het brengt ons wel een eind op weg.

6. Conclusie en verontschuldiging.

De wereldwijde handel in financiële derivaten is tien maal groter dan die in goederen en diensten. Een

kleine verstoring daar geeft een drastische ingreep in de economie. Zo’n verstoring is inherent aan het

kanselement. Die dreiging is een voorname oorzaak van de wereldwijde crisis. Derivatenhandel moet vanwege

de bijbehorende geld- en kredietstromen beperkt. Belastingheffing is voorlopig een geschikt instrument.

Internationale afspraken zijn nodig.

Beschouwingen i.h.a. en economische in het bijzonder zonder cijfers en berekeningen van het besprokene

zijn slecht toetsbaar en meestal van geen belang. Maar wanneer de behandelde invloeden en volumes van tien

keer grotere orde zijn als de hele wereldeconomie, zijn precieze getallen niet zo van belang. Dan mag men

ervan uitgaan dat het gigantische het minuscule beïnvloedt, stuurt, of zelfs irrelevant maakt.

|

Jefferson, een van de 'founding fathers' was niet slechts een groot staatsman. Hij had een uitstekend

inzicht in de economie.

"If the American people ever allow private banks to control the issuance of their currency, first by inflation and then by deflation, the banks and corporations that will grow up around them will deprive the people of all their property until their children will wake up homeless on the continent their fathers conquered." Thomas Jefferson (1743-1826), 3rd US President |

Nieuwegein,

2013 11 05.

7. Naschrift.

Na het verschijnen van bovenstaand artikel ontving ik van veel kanten commentaar. Het citaat van Jefferson

hierboven kreeg ik van Alex Mulder. Hij voegde er ook nog de verzekering bij van een van de grootste

bankiers die de wereld ooit gekend heeft:

"Permit me to issue and control the money of a nation, and I care not who makes its laws."

(Mayer Amschel Rothschild, Founder of Rothschild Banking dynasty).

Uit de reacties kwamen twee zaken naar voren.

Ten eerste: De economische crisis heeft allerlei oorzaken en de reparatie van sommige ervan zouden de heersende malaise

vermoedelijk al aardig genezen. De critici hebben daarin waarschijnlijk gelijk. Ik had niet de bedoeling mij als

econoom op te werpen, die de finesses van de economie even uit de doeken zou kunnen doen. Bij de

door hen genoemde geneesmiddelen is het nodig nauwkeurig kwantitatief inzicht te hebben in de gang van zaken

bij allerlei processen. Omdat het mij daaraan ontbrak heb ik er van afgezien ze te noemen.

Ten tweede: Het onverantwoorde scheppen van geld door de private banken in de vorm van kredieten

bedreigt ons. Ik sprak in dat verband niet over de afbraak van vertrouwen, maar over de afbraak van het fundament

voor het vertrouwen. Vertrouwen zelf is iets anders. Het is een psychologisch verschijnsel dat door allerlei

hoofd- en bijzaken kan worden aangetast. Het gaat er om dat de banken voor de derivatenhandel een

hoeveelheid transacties hebben opgezet, waarvoor een zee van krediet nodig is. Die kredietzee staat als een enorm

stuwmeer boven het kleine dal van onze gewone economie. De geringste damdoorbraak veroorzaakt een catastrofe.

Het is dat stuwmeer, die kredietmassa, nodig om profijtelijk in derivaten te kunnen handelen, die moet worden

ingedamd. Voor dat indammen zijn naast belastingen ook andere instrumenten beschikbaar. Maar die moeten

dan wel worden ingezet! En voor die maatregelen zijn harde afspraken tussen de industrielanden nodig net als

voor het heffen van belasting op derivaten. De banken geven de winstgevende windhandel niet zonder slag of stoot op.

Hajo Smit van Climategate stuurde mij de tekst van een klein boekje van

Warren Mosler: Seven deadly innocent frauds

of economic policy; Valence Co. Inc.. Het is een opzienbarende kijk op onze economie. Het zou verplichte

lectuur moeten zijn voor alle politici. Mossler belicht het verschil tussen de normale huishouding, waarin

je geld alleen kunt uitgeven, als je het hebt en de huishouding van de staat, die zelf geld schept. Iedereen die

denkt dat de staat alleen sociale lasten, politie leger en scholen kan betalen als ze voldoende belasting ontvangt of

geld van de burgerij kan lenen, zit er faliekant naast! Belastingheffing remt de economie. Staatsuitgaven zijn nodig

om de economie in beweging te brengen.

Er is een analogie met kredietverlening (= eveneens geldscheppen) door banken. Die stelt bedrijven die nuttige

dingen produceren of diensten verlenen, diensten die die niet door de staat verstrekt worden, in staat hun werk te doen.

Maar die nuttige kredietverlening is iets anders dan kredietverlening t.b.v. de fictieve derivaten 'innovaties'. Dat laatste is

slechts voor een kleine fractie nuttig als verzekeringsinstrument, maar voor het overgrote deel alleen een

gokmiddel zonder waardetoevoeging.

Nieuwegein,

2013 11 23.

Noten en referenties

1. H. Labohm: A new road to serfdom;(4 sep 2003)

(http://www.ideasinactiontv.com/tcs_daily/2003/09/a-new-road-to-serfdom.html).

2.

H. Labohm: Voortaan zonder zeepbellen (18 okt 2008)

(http://www.trouw.nl/tr/nl/4324/Nieuws/article/detail/1190617/2008/10/18/Voortaan-zonder-zeepbellen.dhtml).

3. H. Labohm: Rechtsom of linksom; Liberaal reveil (24 aug 2012)

4. Of Alexander de eer verdient en niet bijv. de Chinezen, zou Wikipedia

m.i. moeten nagaan.

Wikipedia

(http://nl.wikipedia.org/wiki/Geld).

5.

DEMON.OCRACY.INFO

(http://demonocracy.info/infographics/usa/derivatives/bank_exposure.html).

APPENDIX A

Bankieren.

A1 heeft een bank maar geen geld. Mensen vertrouwen echter zijn solvabiliteit.

B1 vraagt en krijgt van A1 100 000 krediet.

B1 gaat C1, C2… C9 voor goederen en diensten betalen. Zij openen een rekening bij A1, waarop elk

bv. 10.000 krijgt bijgeschreven.

Nu heeft A1 een schuld van 90.000 aan C1…C9 samen en B1 heeft nog een krediet bij A1 van 10.000.

A1 heeft een vordering op B1 van 90.000, zijn balans is nog steeds 0,0.

Er zijn door C1…C9 goederen en diensten aan B geleverd. Die transacties tellen op bij het BNP.

B1, C1…C9 kunnen onderling handelen en elkaar betalen door onderling overschrijving van

hun rekeningen bij A1. Voor A1 verandert er niets, maar de handel floreert.

Aan het eind van het jaar ontvangt A1 van B1 90.000 aflossing + rente (10% = 9.000).

A1’s vermogen is van 0 tot 9.000 gegroeid; zijn schulden zijn gedekt. B1, C1…C9 deden dat jaar

goede zaken. De onderlinge transacties tellen op bij het BNP.

Indien A1 hetzelfde doet met B2…B100, groeit in dat jaar zijn vermogen met 900.000 aan

rente-inkomsten (10% ’s jaars) en B1…B100 & C1…C10000 deden dat jaar goede zaken zonder dat er

een bankbiljet aan te pas kwam.

A1 en zijn debiteuren crediteuren samen dragen in dat jaar tenminste 10.000.000 bij aan

het BNP. (Meer indien de C’s onderling vaker met elkaar handelen en het ‘geld’ tussen hen meer

dan eens heen en weer schuift.)

Wanneer niet alleen debiteuren maar ook andere bankiers A2…An vertrouwen in A1 hebben,

hoeven de transacties niet alleen meer via A1’s bank te lopen. Hij kan bij andere A’s krediet

krijgen en saldo’s deponeren.

In bovenstaande maakt A’s kredietverstrekking een reële economische activiteit mogelijk.

Alles is met geld verhandeld, geld dat er niet was.

APPENDIX B

Derivaten.

In het voorbeeld van Appendix A kan, bij gebrek aan voldoende betrouwbare debiteuren B, A zijn

activiteiten niet voldoende ontplooien. Hij ziet dus uit naar nieuwe manieren van geldverdienen

en ontdekt dat de groothandelprijs van maïs al lange tijd fluctueert tussen 0,25 en 0,40 € per kg,

waarbij alle tussengelegen prijzen even vaak voorkomen .

- Hij annonceert na de oogst maïs te willen kopen – biedt put-opties aan – à 0,30 € per kg van diegene die per kg nu 0,02 € aan hem betaalt.

- Hij kondigt ook aan na de oogst maïs te zullen verkopen – biedt call-opties aan – à 0,30 € per kg aan ieder die hem nu 0,05 € per kg betaalt.

Op b verdient hij niets bij een beursprijs van 35 ct. Bij 36 cent en meer verliest hij en bij een prijs onder de 35 verdient hij. Zijn winstverwachting is ~ 2,7 keer zo groot als zijn verliesverwachting.

Indien hij van beide opties evenveel verkoopt is de winstverwachting zelfs 8 keer zo groot als de verliesverwachting. De aanleiding voor kopers van de opties is de geboden zekerheid. De handel voor A is lucratief. Zij vergt van hem noch geld noch goederen. Bij pech is er altijd nog het vertrouwen dat men in A stelt, waardoor hij zijn verplichtingen in de vorm van krediet verstrekking kan nakomen.

Maïs is niet het enige goed dat zich voor derivaten handel leent. Het kan ook met gas, olie, tarwe, goud, koper, tabak… of met het weer (!) met bankrente, aandelen, hotelboekingen, scheepsruimte, valuta, mankracht… Kortom met alles waarin geld een rol speelt, zelfs met pakketten derivaten. In de derivaten handel gaan grote kapitalen om, veel meer dan in de handel van de onderliggende producten.

Bankbiljetten komen er niet aan te pas en reële bank tegoeden zijn evenmin nodig. Krediet volstaat.

-o-o-o-o-o-o-o-o-